|

|

|||||||||||||||||||||||||||||||

| TOP > エコ・マイホーム > 稼働後の考察 > 認定長期優良住宅新築等特別税額控除 |

|||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

| 認定長期優良住宅新築等特別税額控除 | |||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

長期優良住宅の普及の促進に関する法律に規定する認定長期優良住宅に該当する家屋で一定のもの(以下「認定長期優良住宅」といいます。)の新築又は建築後使用されたことのない認定長期優良住宅の取得(以下「認定長期優良住宅の新築等」といいます。)をして、 長期優良住宅の普及の促進に関する法律に規定する認定長期優良住宅に該当する家屋で一定のもの(以下「認定長期優良住宅」といいます。)の新築又は建築後使用されたことのない認定長期優良住宅の取得(以下「認定長期優良住宅の新築等」といいます。)をして、平成21年6月4日から平成22年12月31日までの間にその家屋を自己の居住の用に供した場合(その新築等の日から6か月以内に居住の用に供した場合に限ります。)には、 その方のその居住の用に供した日の属する年分(以下「居住年」といいます。)の所得税の額から3の算式により計算した金額(居住年の所得税の額を限度とします。)を控除することができます。 また、居住年においてその控除額のうち控除してもなお控除しきれない金額を有する場合、又は居住年の所得税についてその確定申告書を提出すべきとき及び提出することができるときのいずれにも該当しない場合には、その控除しきれない金額に相当する金額又は居住年の控除額(居住年の翌年の所得税の額を限度とします。以下「控除未済税額控除額」といいます。)を居住年の翌年の所得税の額から控除することができます。 |

|||||||||||||||||||||||||||||||

| (国税庁) | |||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

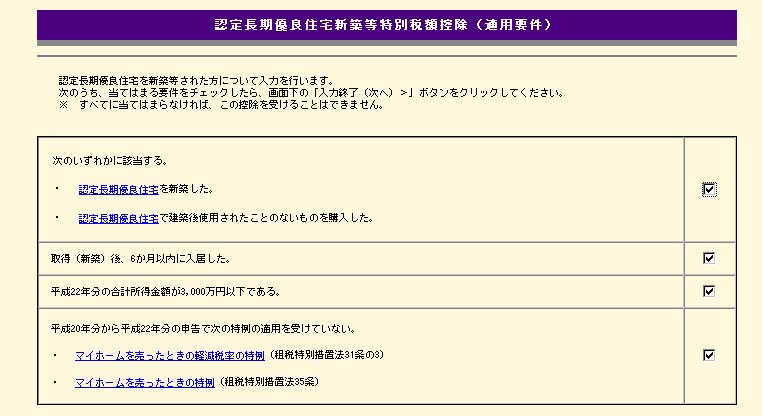

| 今回の新築はこの税額控除対象である。 国税庁の確定申告書等作成コーナーのデータを使ってこの特別税額控除を計算する。 先ずは適用要件は次の通り。 |

|||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

| 1. 認定長期優良住宅新築等特別税額控除の適用要件 | |||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||

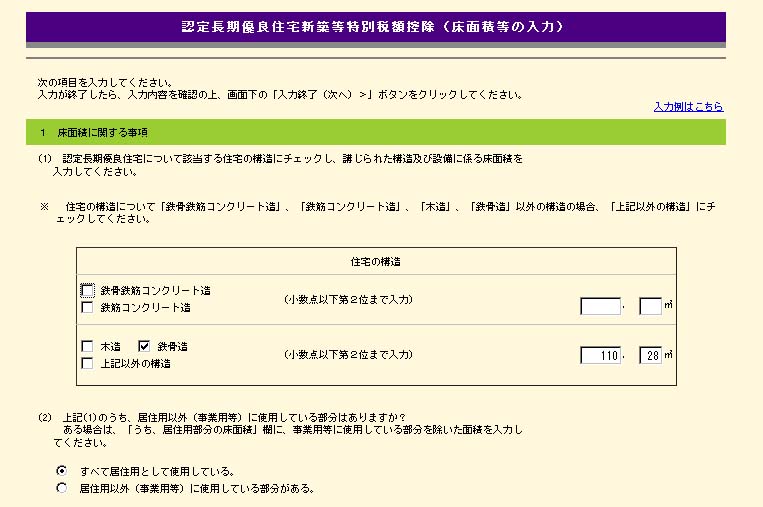

これらを入力すると 自動計算で出力される。 ここで 22年、23年両年にて 91,400+90,500=181,900円 が還付されてきた。 |

|||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||

| TOP > エコ・マイホーム > 稼働後の考察 | |||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||